线束工程师服务平台

线束工程师服务平台

可以搜到:产品、技术、资料、新闻、检测、企业、视频

- 全国客服热线

- 17135242547

- 在线交谈

线束工程师服务平台

线束工程师服务平台

可以搜到:产品、技术、资料、新闻、检测、企业、视频

汽车胶带:契合汽车轻量化趋势、对功能性与寿命要求高

预计全球汽车胶带未来8年以7.3%的年均增速增长。在汽车轻量化趋势下,胶带作为质量轻、价格低廉的材料,可以部分取代需要依靠螺丝连接或者焊接的场景。根据德莎的资料,胶带可以用于汽车外饰件固定、车身堵孔、内饰固定、线束固定、漆面保护、车镜装配等多种场景。根据TESA的数据,一辆车可以使用100多种不同类型的胶带。根据Grandview Research的预测,全球汽车胶带市场将由2020年的26.9亿美元增长到2028年的47.3亿美元,年均增速达7.3%。

汽车线束胶带单车价值量在30-50元

汽车线束胶带主要用来捆扎导线、保护导线、做绝缘保护层、吸音降噪、固定等。根据高工产业研究院数据,2018年中国传统车汽车线束胶带的市场空间达到95亿元,而近年来新能源车销量的高速增长带动了高压汽车线束胶带的增量需求,虽然新能源车的电路集成化比传统汽油车高,导致单车线束胶带用量下降,但新能源车所用的高压线束胶带对绝缘、阻燃、耐高温及电磁波屏蔽等性能要求,因此其售价比传统胶带高20%-30%,线束胶带的单车价值量在30-50元之间,市场空间总体上行。

汽车线束胶带市场产业链

胶带在汽车线束中的应用非常广泛,其作用为捆扎导线、保护导线、做绝缘保护层、吸音降噪、标识标记、固定等。

全球胶粘带行业具有差异分明的三级市场格局

国内胶粘带市场较海外起步晚约1.5个世纪,但在近10年内迅速成长为全球最大胶粘带生产国。1845年,美国研制出医用膏贴制剂,标志胶粘带行业诞生。1925年,美国3M公司进一步研发出应用于封箱包装和交通运输领域的遮蔽胶粘带。而中国胶粘带起步相对较晚,1983年广东地区首先出现胶粘带产线。经过30多年的发展,中国成为全球最大胶粘带生产国,2019年中国胶粘带销量271.8 亿平方米,占全球总销量的58.1%。2009-2019年中国胶粘带销量从125亿平方米增长至271.8亿平方米,CAGR 8.08%。

海外早已向高端产品进化,国内仍以中低端附加值产品供应全球。尽管2019年中国胶粘带销量占全球58.1%的份额,但是销售额仅为全球的12.3%。且近5年来出口单价仅为进口单价的1/5左右。根据2019年国内胶粘带行业出货结构来看,BOPP包装胶带、标签及广告贴、双面胶带占比78%。

当前全球胶粘带行业具有差异分明的三级市场格局:最高级为生产以压敏胶带、线束胶带等为代表的高附加值特种胶带的欧美日大型企业;中级为中小自主品牌生产企业和龙头代工厂商;底层为众多高同质化小型胶带生产企业和下游裁切商。当前最高级供应主要被国际龙头垄断,其中3M、日东电工、德莎和琳得科控制着全球压敏胶带近20%的市场。中底层则被中国企业凭借成本优势占据,存在着企业数量众多、规模小、竞争激烈、产业集中度低的问题。

最高级企业:创建历史悠久,大多起步于民用胶带,目前已完成向高端胶带及其他领域进化。这类企业主攻高端胶带,而将低附加值的民用胶带交由国内企业代工。

⚫ 美国3M成立于1902年,1925年研制出Scotch遮蔽胶带,开启胶带市场之路,至今3M公司胶带产品品类齐全,2019年胶粘剂/胶粘带业务营收达到90亿美元。

⚫ 德国汉高成立于1876年,以洗涤剂/清洁剂起家,1923年开始生产粘合剂,2019年粘合剂业务营收达114.24亿美元。

⚫ 德国德莎成立于1906年,先后推出自粘胶带tesafilm、油漆专用胶带tesakrepp等经典产品,公司目前全力专注于胶带行业,2019年公司实现营收166.61亿美元。

⚫ 日东电工成立于1918年,以电气绝缘材料起家,1946年开始推出黑胶带、防腐胶带等产品。2019年公司胶带业务实现营收27.86亿美元。

⚫ 美国艾丽成立于2009年,是全球领先的压敏胶标签材料、标贴、零售服装标签及办公用品制造商,2017年收购国内企业永乐。2019年公司营收达到70.70亿美元。

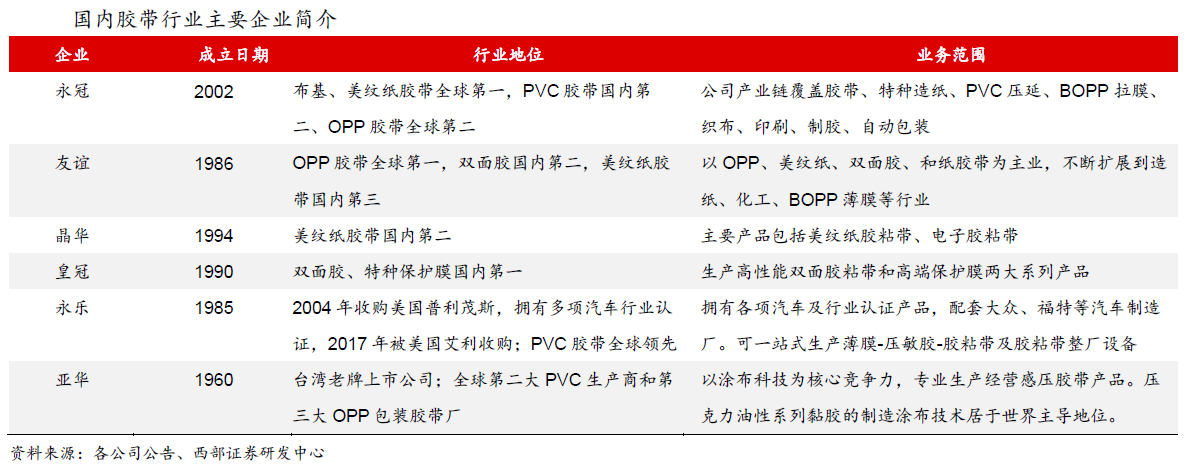

中级企业:虽然中低附加值胶带品类已经齐全,但是缺乏高附加值产品,且大多不具备自己的品牌,以贴牌走量为主。目前国内头部胶带企业有永冠众诚、福建友谊、晶华新材、中山皇冠、河北永乐、台湾亚华6家企业,其中永冠和晶华分别于2019、2017年上市。国内的这6家头部企业中,永冠以布基胶带起家,一直以来处于全行业产能第一的位置;福建友谊以OPP膜基胶带起家,永冠目前的OPP膜的出货量仅次于友谊;国内最早做PVC胶带的企业是河北永乐,但其于2017年被美国艾利收购;晶华新材是最早做美纹纸胶带的公司,但其产能规模在2018年被永冠超越。

底层企业:简单裁切代工的替代性强,且在环保、智能化设备投入领域不具备资金优势。国内民用胶带领域大多被底层企业占据,原因在于低端民用胶带市场进入门槛低。

根据永冠新材公告,德国布鲁克纳的拉膜线设备单价为1.1亿元、OPP胶带涂布机设备单价为230万元、制胶设备单价为220万元,环保设备投资在600万元。拉膜、制胶、环保设备投资额远高于分切设备,资金进入壁垒高,因此国内上万家的民营胶带中小企业多只停留在分切环节。

汽车胶带对功能性要求较高,其制造壁垒也相对高

一辆乘用车的使用寿命通常在8年以上,且汽车行驶工况相对复杂,因此用于车身外壳的胶带要求有高的耐热性、耐寒性、耐湿性和防紫外线等特性,车内胶带要求有降噪功能、低VOCs等,与民用胶带相比其功能性和寿命要求较高,因此具有一定的制造壁垒。

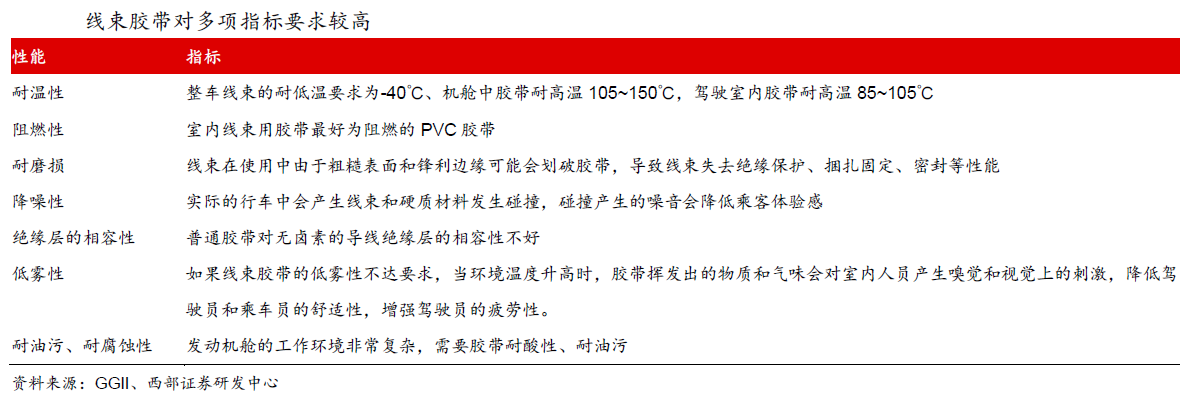

线束胶带对多项指标要求较高,客户认证存在较强壁垒。汽车线束胶带对绝缘、阻燃、耐磨、耐高低温及电磁波屏蔽等要求较高,且一般胶带中的胶粘剂含有挥发性有机物,而车厂通常对车内气味和VOCs有较高要求,因此其行业门槛在于客户认证。

客户壁垒之一在于认证周期长。胶带厂通常需要先从第三方机构拿到3000小时老化测试后才能与线束厂商务谈判,之后再进行主机厂的实际认证,整个认证周期在半年-1年左右。认证的关键项在于汽车线束胶带的3000小时老化测试认证,目前国内鲜有企业完成该项认证。

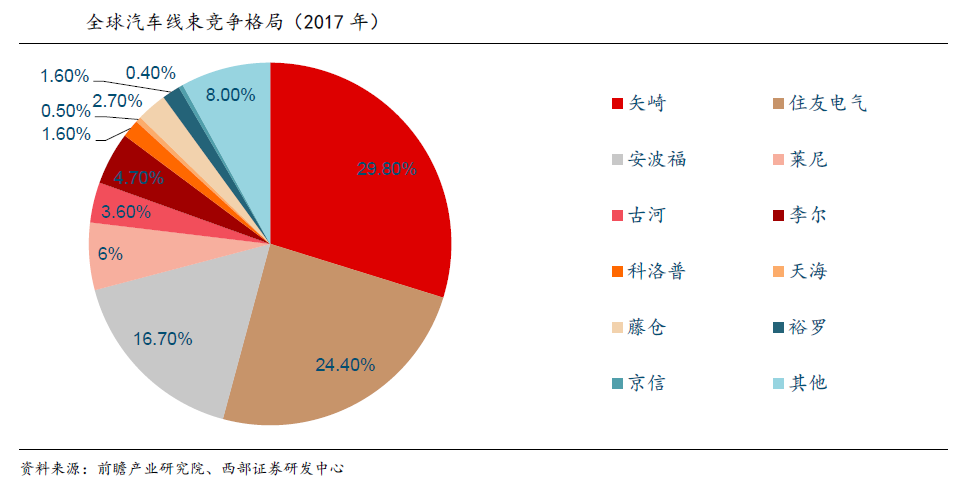

客户壁垒之二在于线束厂格局相对集中且主要为海外企业。汽车线束行业格局较为集中,全球汽车线束市场集中在日本矢崎、住友电气、安波福等手中,CR3达到70.9%。下游高度集中的格局构成线束胶带的客户壁垒。此外,目前全球线束市场仍集中在海外厂,国内线束企业市场占比相对较小,给国内汽车线束胶带企业带来一定认证难度。

汽车线束胶带:乘新能源车东风、迎进口替代机会

国内新能源车企弯道超车,线束胶带企业迎来国产替代机会。由于汽车线束企业高度依赖汽车企业,因此当前线束厂集中在欧美与日韩企业,从而导致汽车线束胶带市场主要被海外企业垄断。根据GGII数据,目前全球线束胶带市场CR4超过85%,基本被德莎、3M、日东电工和DIC瓜分。而未来国内车企有望凭借新能源车趋势实现弯道超车,将加速汽车零部件国产化进程,给线束胶带-线束厂带来进口替代的机会。

扫一扫

扫一扫 扫一扫

扫一扫